一、宏觀經(jīng)濟:基本面(miàn)平穩,金融去杠杆,國(guó)企改革推進(jìn)

2018年1月及2月我國(guó)經(jīng)濟基本面(miàn)平穩,1月社會(huì)融資額增速再創新低,表外融資收縮明顯,直接融資尤其是債券市場融資顯著回升, 金融監管成(chéng)效明顯。2月,地方兩(liǎng)會(huì)結束,雖然多個省份調低了 GDP 增速和固定資産投資增速目标,但政策面(miàn)有破有立,穩中求進(jìn)仍是主基調。資金面(miàn)平穩,人民币彙率指數整體繼續上升,預計人民币對(duì)美元彙率將(jiāng)延續雙向(xiàng)波動格局。

(一)數據:春節錯位影響指标波動,投資生産整體平穩

1.2月CPI上升,PPI繼續下降。春節錯位(2018年爲2月16日,2017年爲1月28日)及極端天氣影響導緻2月CPI同比走高2.9,環比上升1.2。近期工業産品價格有升有降,受國(guó)際原油價格下跌影響,全國(guó)工業生産者出廠價格PPP同比上漲3.7,環比下跌0.1,出現近 8個月的首次環比下降。CPI與PPI兩(liǎng)者之間的“剪刀差”因此進(jìn)一步收窄,有利于中下遊行業盈利持續改善。市場預計2018年溫和通脹,尚不制約貨币政策。

2.出口增速遠超預期,貿易順差擴大。按美元計價,2018年2月中國(guó)出口同比增速44.5,遠超10左右的市場預期。2月進(jìn)口同比增長(cháng) 6.3,貿易順差337美元。出口增速的飙升主要是由于春節效應,另一方面(miàn)是由于世界主要經(jīng)濟體的複蘇導緻外需增加。從經(jīng)濟基本面(miàn)分析未來貿易或可將(jiāng)呈現良性放緩狀态,但不容忽略的是中美貿易沖突的升級。

3.工業生産運行平穩,采購經(jīng)理人指數 PMI略有下降。 受到季節因素和環保限産影響,2月工業增加值增長(cháng)6.2左右,綜合PMI下降至52.9。受建築業生産淡季,2月中采制造業PMI季節性下降至50.3,連續19個月站穩榮枯線上方,反映出2018年開(kāi)局整體平穩。

(二)金融:穩健貨币政策難以改變,金融去杠杆、補短闆

1.穩健中性貨币政策,保障實體經(jīng)濟融資需求。2月,央行發(fā)布2017年4季度《中國(guó)貨币政策執行報告》,根據該報告,2017年4季度基本延續了2017年中央經(jīng)濟工作會(huì)議的精神,繼續強調保持貨币政策的穩健中性,管住貨币供給總閘門。報告顯示M2(貨币總量)下滑, 央行詳解是由于壓縮金融機構同業資金“空轉”,降低内部杠杆的結果,股權及其他投資科目由快速擴張轉爲萎縮,社融和信貸并未受到顯著影響。金融機構融資成(chéng)本上升的同時(shí)一般貸款平均利率下降,符合“貨币政策需保障實體經(jīng)濟融資需求”政策要求。預測2018年新增社會(huì)融資的結構可能(néng)繼續從非标資産轉向(xiàng)貸款、債券、甚至包括股票融資。

2.2月社會(huì)融資增速繼續放緩,委托、信托貸款明顯壓縮,融資結構延續表内化趨勢。2月社會(huì)融資額新增1.17萬億,表内信貸占比87,仍占高位,維持較高增長(cháng),表外融資中委托、信托貸款下降,票據融資增長(cháng)。企業債券、股票融資占比9.4。2月M2(廣義貨币總量)回升至8。在今年控制宏觀杠杆率的政策背景下,預計2018年M2將(jiāng)保持個位數增長(cháng)。

3.金融資源補短闆持續發(fā)力。在供給側改革的深入推進(jìn)背景下,2017年金融資源在短闆方面(miàn)持續發(fā)力,對(duì)小微企業信貸投放增速高于中大型企業,小微和“三農”仍是政策支持重點。根據央行貨币政策會(huì)議内容,2018年金融機構將(jiāng)加大對(duì)于國(guó)民經(jīng)濟重點領域和薄弱環節的支持力度,做好(hǎo)軍民融合發(fā)展、鄉村振興等國(guó)家戰略的金融服務。

(三)外彙:跨境資本宏觀審慎政策恢複至中性

2月7日,外管局局長(cháng)潘功勝發(fā)表題爲《進(jìn)一步推動外彙均衡管理服務全面(miàn)開(kāi)放新格局》講話,指出“前期采取的跨境資本宏觀審慎政策恢複至中性,合法流出與合法流入受到同等支持。”契合改革開(kāi)放40 周年,許多著(zhe)眼于提高經(jīng)濟長(cháng)期效率,聚焦開(kāi)放的舉措有望推出。

(四)國(guó)企:地方國(guó)企迎兼并重組大潮;市場化債轉股去杠杆

1.地方政府鼓勵國(guó)企兼并重組,北京加快國(guó)有資本投資公司試點。十九大和 2017年12月中央經(jīng)濟工作會(huì)議對(duì)我國(guó)國(guó)企改革定下的總基調是:管企業變爲管資本,鼓勵國(guó)企兼并重組,優化産業布局;支持國(guó)企混合所有制改革,從而推動國(guó)企完善現代企業制度,健全公司法人治理結構。北京表示將(jiāng)做好(hǎo)國(guó)有資本投資和運營公司試點,加快國(guó)有經(jīng)濟布局調整和戰略重組,大力壓縮國(guó)有企業管理層級,發(fā)展混合所有制經(jīng)濟,推動一級企業整體上市或主業上市。

2.爲降杠杆重啓市場化債轉股,支持私募機構參與。2018 年1月底,發(fā)改委、國(guó)資委、财政部及一行三會(huì)聯合發(fā)文:《允許市場化銀行債權轉股權實施中有關具體政策問題的通知》(發(fā)改财金〔2018〕152号),文件指出,允許實施機構設立私募股權投資基金開(kāi)展債轉股,并可向(xiàng)合格投資者募集資金;支持實施機構與股權投資機構合作發(fā)起(qǐ)設立專項開(kāi)展市場化債轉股的私募股權投資基金。

2 月 7 日李克強總理召開(kāi)國(guó)務院常務會(huì),部署進(jìn)一步采取市場化債轉股等措施降低企業杠率。出台國(guó)企資産負債約束機制,推進(jìn)混合所有制改革;支持股權投資機構參與市場化債轉股;加強市場化債轉股實施機構力量,支持符合條件的銀行、保險機構新設實施機構。

1. 基建:第四批 PPP 示範項目公布,重點關注環保。2 月财政部公布了第四批 PPP 示範項目,共計 396 個,投資額 7588 億元,在數量和投資額兩(liǎng)個方面(miàn)表現出了“雙降”,顯示對(duì) PPP 項目合規要求不斷提高。從結構看,行業分布比較集中,其中,環保項目 186 個,占比 47%,占投資總額的 27%;城鎮綜合開(kāi)發(fā)類示範項目呈上升趨勢,達 15 個,其中 10 個示範項目的合作重點爲園區産業發(fā)展,顯示關注 PPP 項目對(duì)地方産業結構調整的促進(jìn)作用。從區域特征看,華東、西南和華北三個地區項目占投資額的 69%。從付費模式看,可行性缺口補助類項目數量最多,爲 267 個,占比 67%,顯示政府對(duì)社會(huì)資本方運營能(néng)力的看重。

從落地率看,第四批 PPP 示範項目僅爲 62.4%,顯著低于前三年水平,其中福建地區示範項目和落地率雙高;市級項目落地率比省級項目高 15%;園區開(kāi)發(fā)、海綿城市和垃圾處理類位于落地率前三名。

2. 地産:銷售增速回落,土地供應增加。截至 2 月 22 日,30 個大中城市房地産銷售面(miàn)積增速累計同比增速-31.01%,較 1 月份的7.1%有明顯下滑,一、二、三線城市累計增速分别爲-49.8%、-17.45%和-41.35%,主因受春節錯位的高基數效應影響。

截至 2 月 24 日,100 個大中城市土地供應面(miàn)積同比增 137.53%,其中二線、三線城市較 1 月份大幅回升,同比分别爲 159.37%及149.13%,一線城市降幅也有所收窄,同比收窄至-22.40%。

(六)政策:鄉村振興、區域協同發(fā)展戰略發(fā)力,PPP 融資承壓

1. 中央一号文件發(fā)布,鄉村振興戰略未來三年制度成(chéng)形。2018 年2 月 4 日,《中共中央國(guó)務院關于實施鄉村振興戰略的意見(2018 年中央一号文件全文)》(以下簡稱“一号文件”)正式發(fā)布,對(duì)實施鄉村振興戰略進(jìn)行了全面(miàn)部署,并确定了三個階段的戰略實施目标,其中短期目标是到 2020 年,鄉村振興制度框架和政策體系基本形成(chéng),這(zhè)意味著(zhe)未來三年將(jiāng)有一系列有關土地、農村産業經(jīng)濟政策落地成(chéng)型。

農村經(jīng)濟體制改革,釋放農村生産力和需求,是中國(guó)實現以内需拉動爲主導的經(jīng)濟模式轉型的基礎。中央一号文件爲未來農村經(jīng)濟體制改革指引方向(xiàng),爲市場釋放了投資機遇的信号。

2. 财政部籌建中國(guó)農墾發(fā)展基金,500 億助推鄉村振興。近日,财政部牽頭籌建中國(guó)農墾産業發(fā)展基金,計劃規模 500 億元左右,以推進(jìn)農墾改革發(fā)展,助力鄉村振興戰略實施。農墾基金首期規模 100億元,其中,中央财政出資 20 億元,其他社會(huì)資本 80 億元。2017 年12 月下旬,财政部已撥付中央财政出資 20 億元,其他出資人正在陸續注資。資金運用方面(miàn),财政資金的杠杆作用將(jiāng)逐步顯現,通過(guò)盤活存量資産,吸引社會(huì)資本投入到墾區企業,整合墾區重要農産品的生産、加工和流通,推進(jìn)資源優化配置。預計農墾將(jiāng)成(chéng)爲 2018 年鄉村振興的重要抓手,鄉村振興戰略將(jiāng)在農村電商、農業基礎設施建設、農村人居環境整治等重點領域發(fā)力。

3.區域協同發(fā)展信号:對(duì)接城市群,融入一帶一路。2018 年地方兩(liǎng)會(huì)共有 22 個省市提出區域協同發(fā)展戰略,采取的方式是對(duì)接臨近的城市群。2018 年 1 月,工信部提出我國(guó)將(jiāng)在 2018 年内,發(fā)布并實施長(cháng)江經(jīng)濟帶世界級産業集群指南,重點打造電子信息、高端設備、汽車、家電、紡織服裝五大産業集群。上海、江蘇、浙江、安徽、江西、湖北、湖南、重慶、四川、雲南、貴州 11 省市具有一定産業基礎的核心城市在本輪長(cháng)江經(jīng)濟帶的開(kāi)發(fā)建設中將(jiāng)迎來新的産業發(fā)展機遇。

4.多政策疊加,2018 年 PPP 項目融資、合規壓力大。2017 年 11月 17 日,人民銀行會(huì)同銀監會(huì)、證監會(huì)、保監會(huì)、外彙局等部門發(fā)布了《關于規範金融機構資産管理業務的指導意見(征求意見稿)》,根據意見稿,權益類資産管理産品投資于股票、未上市股權等權益類資産的比例不低于 80%;資産管理産品可以投資一層資産管理産品,但所投資的資産管理産品不得再投資其他資産管理産品,阻斷銀行表外資金以多層嵌套的方式規避監管參與 PPP 項目融資的路徑。

國(guó)資方面(miàn),11 月 21 日,國(guó)資委公布《關于加強中央企業 PPP 業務風險管控的通知》(國(guó)資發(fā)财管【2017】192 号),嚴控中央企業投資 PPP 業務風險,嚴格規範 PPP 股權投資。明确中央企業嚴控非主業領域 PPP 項目投資,不得通過(guò)引入“名股實債”類股權資金或購買劣後(hòu)級份額等方式承擔本應由其他方承擔的風險。

财政方面(miàn),此前财政部公布的《關于規範政府和社會(huì)資本合作(PPP)綜合信息平台項目庫管理的通知》(财辦金[2017]92 号)(下稱“92号文”),統一新項目入庫标準,組織開(kāi)展已入庫項目集中清理。92 号文要求社會(huì)資本按合同約定落實項目債權融資義務,要求政府和社會(huì)資本方不得以債務性資金充當資本金。

(七)其他:供給側改革持續推進(jìn),結構調整,市場出清加速

1. 改革持續推進(jìn),經(jīng)濟結構發(fā)生重大變化。根據國(guó)家統計局數據,2017 年我國(guó)供給側結構性改革取得實際性進(jìn)展,新舊動能(néng)加快轉換,“三去一降一補”成(chéng)效日益顯現。

從結構上看,經(jīng)濟增長(cháng)已經(jīng)從主要依靠投資拉動轉爲投資和消費共同拉動,2017 年消費支出對(duì)經(jīng)濟增長(cháng)貢獻率達到 58.8%。新動能(néng)對(duì)經(jīng)濟增長(cháng)貢獻率持續提升,對(duì)城鎮新增就(jiù)業貢獻超過(guò) 70%,規模以上工業戰略性新興産業增加值同比增長(cháng) 11.0%。

去杠杆效果明顯。2017 年規模以上工業企業負債率爲 55.5%,同比下降 0.6 個百分點。 國(guó)務院常務會(huì)議明确,下一步繼續把國(guó)有企業作爲重中之重,結合國(guó)企改革、去産能(néng)、降成(chéng)本等舉措,進(jìn)一步推動降杠杆。

2.處置“僵屍企業” 推動市場出清加速。高質量發(fā)展已經(jīng)成(chéng)各方共識。2016 年國(guó)資委率先啓動對(duì)中央企業的“處僵治困”工作,到2017 年,央企累計完成(chéng)超過(guò) 1200 戶“處僵治困”工作,400 戶實現市場出清。

二、國(guó)内重要政策簡析:中央一号文件、債轉股、資管新規

(一)中央一号文件釋放基建、旅遊、集體土地投資機遇

1. 基礎設施投資機遇:現代農業産業園、城鄉互聯互通

政策摘要: “推動農村基礎設施提檔升級。繼續把基礎設施建設重點放在農村……推動城鄉基礎設施互聯互通”

“提高農業發(fā)展質量……建設現代農業産業園”

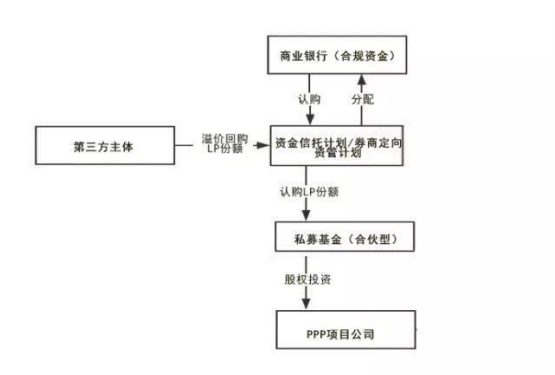

圖 1 商業銀行等非标資金參與 PPP 項目資本金模式

美國(guó)經(jīng)濟保持強勢,市場對(duì)美聯儲 3 月加息預期較強,美元或將(jiāng)保持當前的權衡糾結狀态。人民币對(duì)美元彙率可能(néng)呈窄幅波動走勢。